Golfanlagenfinanzierung

Bank? Nein, danke!

Wie wirtschaftstheoretisch schön könnte die Golfwelt doch sein – jetzt mal nur in Bezug auf die Liquidität. Doch nun etwas anderes: Rückstellungen! Also echte, keine auf dem Papier, weil man weiß, wieviel der Steuerberater mit Abschluss kommendes Jahr kostet. Echte Rückstellungen liquider Mittel – also Geld. Echtes Geld auf dem Konto, was zur Verfügung steht, wenn die Grüns, die Abschläge, die Beregnung oder das Dach neu gedeckt werden müssen.

Hört sich seriös an – ist es auch. Leider ist es seltener zu beobachten.

Beispiel: Eine Golfanlage, sagen wir 18 Löcher mit Übungseinrichtungen, hat zur Entstehung ohne Verwaltungsgebäude/Clubhaus mit Parkplatz 2.000.000,00 Euro gekostet. Die Afa (Abschreibung für Anlagen lt. Bundesamt für Finanzen) für Golfanlagen beträgt 20 Jahre. Buchhalterisch reduziert sich der Wert der Golfanlage demnach linear (d.h. immer gleich) pro Jahr um 100.000,00 Euro. Somit ist der Wert des Anlagevermögens, sofern nicht in der Zeit dazwischen investiert wird, nach 20 Jahren auf 0,00 Euro gesunken.

Jetzt wissen wir, dass eine Golfanlage bei entsprechenden Pflegemaßnahmen durchaus länger bespielbar ist, nach etwa 30 Jahren kommt aber meist doch die Zeit, wo über Renovierungen nachgedacht werden muss. Viel früher bei denen, die ihre Abschläge dank nachlässiger Pflege-Maßnahmen zu „Hünengräbern“ haben werden lassen. Damit sind gewölbte Gebilde gemeint, die gerade mal in der Mitte eine ebene Fläche zum Stehen und Aufteen bieten.

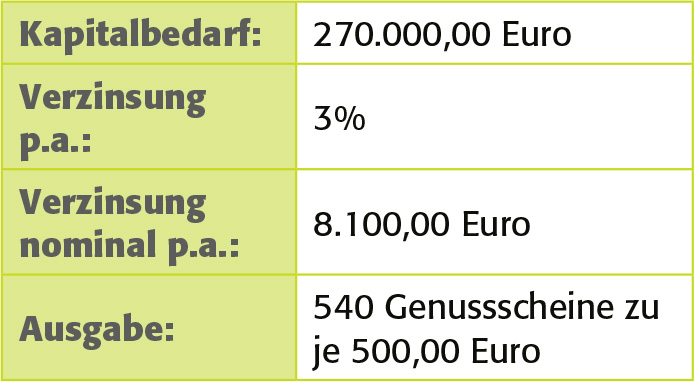

Einen Abschlag dergestalt wieder zu einem zu machen, der die Bezeichnung verdient, kostet rund 5.000,00 Euro, wenn es nachhaltig gemacht wird. Demnach kommen wir für drei Abschlagsgebilde pro Spielbahn (54 x 5.000,00 Euro) auf 270.000,00 Euro gesamt.

Wohl der Golfanlage, die zum einen ihre AfA verdient hat, und zum anderen Rückstellungen vorgenommen hat, und somit über liquide Mittel in der Größenordnung verfügt.

Ist die Liquidität nicht da, wie es vielerorts der Fall ist, dann heißt es finanzieren. Bei guter Ertragslage und wirtschaftlicher Perspektive sicher kein Problem, dafür sind Banken ja unter anderem da. Nun, an der Perspektive für die Branche arbeitet der Dachverband, indem er Umfragen in Auftrag gibt, die mal 4,5 Mio. Golfinteressierte, mal 1,5 Mio. nicht organisierte Golfer, zum Ergebnis hat. Das mag den einen oder anderen Banker gütlich stimmen und zu einem Kredit veranlassen.

Weniger wohlwollende Kreditgeber konzentrieren sich auf so langweilige Zulassungskriterien wie Basel II und III. Und da kann es schon zu einem negativen Kreditantrags-Bescheid für die Golfanlage kommen.

Ja und dann? Bleiben die Abschläge halt Hünengräber, dem Greenkeeper hat es ja offensichtlich gefallen, und der mittlere Abschlag wurde ja sowieso nicht so genutzt. Also egal, und die Damen, die schlagen keine Divots, so könnte der imaginäre Platzwart John Spindel argumentieren und sagen: „Die gelben Abschläge renovieren wir selber – nach und nach.“

Diese Alternative, die objektiv keine ist, könnte zum Tragen kommen, wenn keine Finanzierungsalternativen gesucht und gefunden werden.

Welche Alternativen bieten sich an?

Spenden: Scheitern in der für dieses Projekt genannten Höhe meist am Spendenwillen. Bei 450 Vollzahlern wären das 600,00 Euro pro Person.

Umlage: 600,00 Euro pro Person sind nicht gerade wenig und so wird sie, da es sich um keine für den Verein überlebenswichtige Ausgabe handelt, voraussichtlich in der Mitgliederversammlung keine Mehrheit finden. Betreibergesellschaften haben keine gesetzliche Grundlage für eine Umlage. Sie können die Preise erhöhen, wobei den Kunden dann ein außerordentliches Sonderkündigungsrecht zusteht. So zumindest bei der überwiegenden Anzahl der Konstellationen.

Was noch? Bank geht nicht, Spenden kommen keine, Umlage wird wohl auch nichts. Dann braucht es neue Alternativen.

Crowd Funding: Liquide Menschen mit Renditebedürfnis finden sich auf Internetplattformen zusammen und geben Kredite gegen Renditeversprechen. Mag bei Projekten, die Rendite-Perspektiven und Fantasie in sich bergen, funktionieren.

Bei einem Sport, der zu etwa 99,2% der Bevölkerung nicht ausgeübt und geprägt durch die mediale Darstellung (unter anderem in Vorabendserien) eher von als tendenziell kriminell und zumindest zweifelhaften Moralvorstellungen stigmatisierten Kohorte von Menschen ausgeübt wird? Könnte schwierig werden.

Umwandlung der Gesellschaft in eine Aktiengesellschaft: Ja, geht. Jedoch hohe Kosten bei Gründung und besonders bei einem Verein nur durch Beschluss einer Dreiviertel-Mehrheit der Mitglieder möglich. Wenn das klappt, dann Ausgabe neuer Aktien. Wer will die haben? Aktionäre, die eine Dividende erzielen wollen? Eine Dividende ist der Anteil vom Unternehmensgewinn, der an die Aktionäre ausgeschüttet, also verteilt wird. Ist also nur dann für Aktionäre interessant, wenn die Golfanlagen AG Gewinne erzielt. Damit wird der Kreis der Golfanlagen, die für eine derartige Finanzierungsform in Frage kommt, klein.

Ausgabe von Genussscheinen: Jetzt wird es heiß. Wir sind nah an einer echten Alternative. Genussscheine verbriefen eine Verzinsung für eingesetztes Kapital, ohne eine Unternehmensbeteiligung zu versprechen.

Also wie bei einer Aktie ist die Haftung auf das eingesetzte Kapital begrenzt. Die Besonderheit bei den Genussscheinen ist, dass die Verzinsung in Naturalien oder Dienstleistungen des Emittenten (der die Genussscheine ausgibt) gezahlt werden kann.

Beispiel: Der Bäcker im Ort möchte einen größeren, moderneren Ofen installieren. Die 80.000,00 Euro dafür bekommt er von der Bank nicht. Also gibt er Genussscheine für 500,00 Euro und 1.000,00 Euro heraus, mit einem Zinscoupon von 3% p.a.

Er verpflichtet sich nicht, die Genussscheine zurückzukaufen, gestattet jedoch den Handel. Statt 30,00 Euro für einen 1.000,00 Euro Genussschein in bar auszuzahlen, hat er vereinbart, dass jährlich für den Zinscoupon Backwaren aus seinem Geschäft bezogen werden können. Win-Win-Situation für den Bäcker und die Kunden. Der Traditionsbäcker bleibt am Ort, die Kundenbindung ist noch größer als vorher. Wer nicht mehr möchte, kann seinen Genussschein vererben oder verkaufen. 3% Zinsen sind derzeit ein hoher Zins und somit attraktiv.

Übersetzen wir das Beispiel auf die Golfbranche und im Besonderen auf das Beispiel mit den Abschlägen, könnte es sich wie in nebenstehender Tabelle gestalten. Die Verzinsung wird als Rabatt auf den Jahresbeitrag verrechnet. Die Vorteile liegen auf der Hand: Das Fremdkapital muss unter Umständen nicht zurückgezahlt werden, und die Verzinsung erfolgt über die erbrachte Dienstleistung. Weiterhin werden die Kunden langfristig an die Dienstleistung gebunden und stehen dem Unternehmen loyal gegenüber, unter anderem, da es in ihrem eigenen wirtschaftlichen Interesse liegt.

Zugegeben, dieses Modell wird möglicherweise in einer Region schwerer durchzusetzen sein, in der es viele Golfanlagen und somit Alternativen für die Golfer gibt. In Regionen mit einer geringen Golfanlagendurchdringung wird dieses Finanzierungsmodell umso einfacher zu realisieren sein.

Um Genussscheine verkaufen zu dürfen, bedarf es einer Zulassung, die von der BaFin, der Bundesanstalt für Finanzdienstleistungsaufsicht, anerkannt ist. Die Voraussetzung ist eine erfolgreich abgelegte IHK-Prüfung zum geprüften Finanzanlagenfachmann nach §34 f.

Autor: Adriaan A. Straten | golfmanager 1/2021

(Anm. d. Red.: Der Autor dieses Beitrags hat diese Zertifizierung abgelegt und kann seinen Kunden somit einen Wettbewerbsvorteil in der Unternehmensfinanzierung bieten.)